Una actualización sobre la producción porcina de Vietnam

Pesando lechones durante una prueba con Tonisity Px realizada por APHARMA en Vietnam

En los últimos 30 años, Vietnam se ha transformado de uno de los países más pobres de Asia a una "economía emergente" y durante ese tiempo el consumo de alimentos, incluido el de carne, ha crecido significativamente. Mientras que la comida típica vietnamita solía basarse en arroz y verduras y la carne solo se consumía en ocasiones especiales, ahora es normal tener carne en cada comida. Los vietnamitas ahora comen cuatro veces más carne que hace 30 años. En 2021, el consumo de carne de cerdo per cápita en Vietnam ascendió a unos 26 kg. Se prevee que la demanda continuará aumentando hasta 37,5 kg para 2027 y debería crecer más rápido que la producción local. Si bien parte de la carne de cerdo vietnamita se exporta a China, Hong Kong y Laos, entre otros, el país debería seguir siendo un importador importante, al menos a corto plazo. Actualmente, Brasil y Rusia son los principales proveedores de carne de cerdo de Vietnam.

Vietnam es un productor importante en el mercado mundial de carne de cerdo. Su producción se duplicó con creces entre 1975 y 2000, y se multiplicó nuevamente por más de 4 veces en los siguientes 20 años como resultado del crecimiento de la población, el desarrollo económico y la urbanización. Detrás de China, Vietnam ocupa el segundo lugar en Asia y se encuentra entre los 10 primeros a nivel mundial en términos de carne de cerdo producida. Sin embargo, la industria porcina vietnamita se ha enfrentado desafíos en los últimos años, como la peste porcina africana (PPA) y la pandemia de Covid-19.

Múltiples desafíos

Desde febrero de 2019, la PPA tuvo un impacto sustancial en la industria porcina de Vietnam. Antes del brote, la producción nacional suministraba más del 95% del consumo de carne de cerdo. En pocos meses, la enfermedad se había extendido a 63 ciudades y provincias; alrededor de 6 millones de cerdos (más del 20% de la población porcina total) fueron sacrificados o murieron a causa de la enfermedad entre 2019 y 2021. Más del 90% de los brotes se observaron en granjas pequeñas y medianas con prácticas deficientes de bioseguridad, y más de un millón de ganaderos cerraron. Sin embargo, desde hace un año, AVAC Vietnam Joint Stock Company, una compañía vietnamita perteneciente a AGROUP que también distribuye los productos de Tonisity para cerdos, ha estado probando más de 700.000 dosis de una vacuna contra la PPA en 32 provincias y ciudades. Los resultados del ensayo son muy prometedores y demuestran una tasa de eficacia del 95%, cuando se administran a cerdos entre las edades de 8 y 10 semanas.

Al igual que en otros países, los brotes de PPA en Vietnam aceleraron el proceso de reestructuración de la industria porcina, lo que llevó al desarrollo de las granjas porcinas comerciales y modernas y a una reducción de las pequeñas granjas familiares. Y, a pesar de las dificultades, la epidemia de PPA conllevó a inversiones para mejorar la calidad de las granjas en términos de tamaño, genética, tecnología y bioseguridad, lo que se tradujo en una industria mejor organizada y más eficiente. Pero, aunque la producción está mejor organizada, el procesamiento y la comercialización aún no están listos. Vietnam cuenta con 1.300 grandes mataderos, pero en su mayoría se dedican al ganado vacuno y avícola. También hay 24.655 mataderos de pequeña escala, pero menos de 5.000 cumplen con los requisitos de higiene y seguridad.

Los consumidores vietnamitas están cada vez más preocupados por la salud, el origen, la seguridad alimentaria y el uso responsable de antibióticos. Vietnam tiene una de las clases medias de más rápido crecimiento en el mundo, que habrá aumentado en 36 millones de personas para 2030. Se espera una mayor demanda de productos de mayor calidad, más saludables y más sostenibles de esa parte de la población. Esta tendencia ya es visible con la aparición de productos únicos, como los "cerdos alimentados con plátano" de Bapi HAG, el "cerdo vegetariano" de BaF Meat o el "cerdo a base de hierbas" propuesto por SagriFood.

Además, las autoridades locales están empezando a aplicar políticas y reglamentos destinados a reducir la contaminación. Según un informe de 2020 del Ministerio de Agricultura y Desarrollo Rural, los agricultores están utilizando alrededor de 30-40 litros de agua por cerdo y por día para refrigerar y limpiar, y las granjas porcinas generan 300 millones de metros cúbicos de agua sucia al año, produciendo casi el 70% de las aguas residuales generadas por la industria ganadera vietnamita. Según el plan, en 2025, todas las granjas ganaderas deben trasladarse de las áreas residenciales y agruparse en zonas dedicadas si desean continuar sus producciones.

Otro desafío claro para la industria porcina vietnamita ha sido la pandemia de Covid-19. En 2021, se interrumpió seriamente la cadena de suministro de carne de cerdo, lo que resultó en una fuerte disminución de la demanda de carne de cerdo y una caída en los precios. Los ganaderos tenían la esperanza de que una vez que se levantaran los bloqueos, los precios de la carne de cerdo se recuperarían. Sin embargo, incluso si Vietnam volviera a una "nueva normalidad", los precios de los cerdos continuaron disminuyendo. En julio de 2022, hubo un breve aumento de precios seguido de otra caída. La situación también se vio agravada por los altos precios de los piensos.

Por último, pero no menos importante, Vietnam tiene que depender de las importaciones de cereales, como el maíz y el trigo, para apoyar su creciente producción de carne. En realidad, es el mayor importador de maíz en el sudeste asiático, y el quinto mayor comprador a nivel mundial y sus principales proveedores de materias primas para la alimentación animal son Argentina y Brasil. Por lo tanto, Vietnam depende de los precios del mercado mundial y su reciente fluctuación ha causado mayores costos de producción, reduciendo las ganancias de las empresas y cooperativas. Algunos productores locales líderes, como Hoa Phat Group, Dabaco, Masan y BaF, han reportado pérdidas en el primer trimestre de 2023.

Estructura de la industria

A partir de hoy, la PPA sigue afectando a la industria porcina vietnamita. Se han reportado más de 100 casos en 2023, y cada ciudad o provincia del país ha registrado al menos un caso desde 2019. El número de cerdas en Vietnam fue cercano a 4 millones en 2018, con aproximadamente el 83% de las granjas porcinas con 10 cerdos o menos. Dependiendo de la fuente, en 2019 la población de cerdas disminuyó entre 35 y 45%. Según datos oficiales, en marzo de 2023, Vietnam tenía una población total de 24,66 millones de cerdos y el número de cerdas se estima en alrededor de 2,2 millones de cabezas.

El número de granjas porcinas ha disminuido muy rápido en los últimos diez años: de 10 millones bajó a 4 millones antes de la PPA. Tres años después, hay 2 millones de granjas de cerdos en Vietnam. Alrededor del 65% de los cerdos se crían en Vietnam del Sur y el 35% en el Norte.

Una de las características de la industria porcina vietnamita es el importante papel desempeñado por las empresas con inversión extranjera (FIE). En el pasado, las empresas con inversión extranjera poseían alrededor del 30% de la población total de cerdos, dejando el 70%restante a hogares privados y empresas vietnamitas. Pero en 2023, la cuota de mercado de las empresas con inversión extranjera ha aumentado al 43%. El resto de la cabaña porcina se comparte entre hogares privados (38%) y empresas vietnamitas (19%). Ese cambio en la propiedad también tiene un impacto en cómo se determinan los precios del cerdo: los hogares privados están perdiendo su poder.

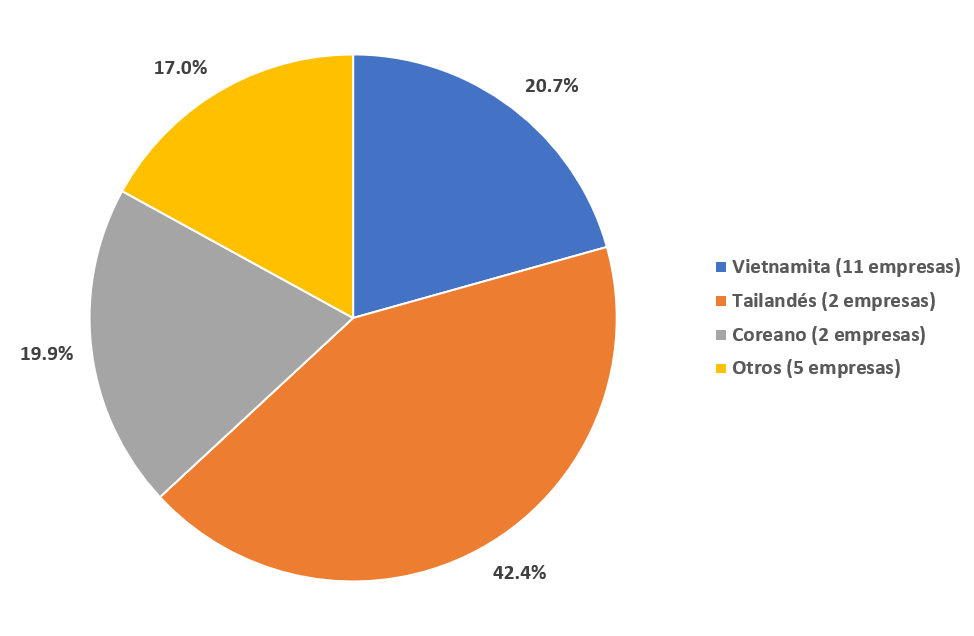

Según los datos recopilados por el equipo de Tonisity, si consideramos a los 20 mejores productores, que representan una población de cerdas de aproximadamente 700.000 cabezas, parece que solo el 21% son propiedad de 11 empresas vietnamitas (ver Figura 1). Esto significa que solo 9 tienen más de medio millón de cerdas y todas pertenecen al top 10.

Figura 1: Distribución de la población de cerdas entre los 20 principales productores en Vietnam

Costo de producción y precios

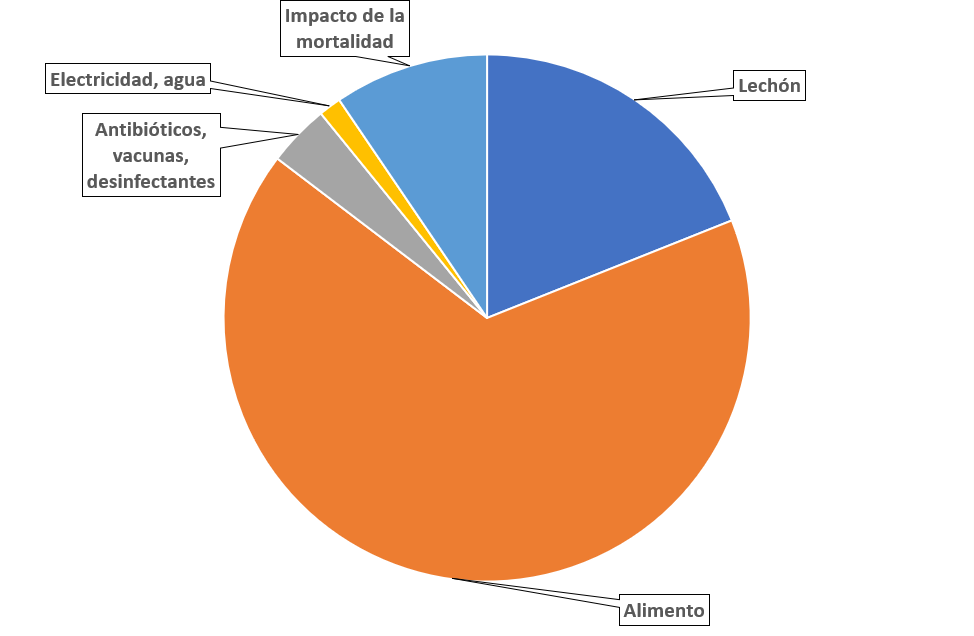

Como se muestra en la Figura 2, casi el 70% del costo de producción de un cerdo listo para el sacrificio es el alimento. El coste total es de unos 48.000 VND por kg (1,9 € por kg). Las grandes empresas tienen costes adicionales (veterinarios, ventas y marketing...) y su "comisión de gestión" aumenta el coste en un 10%.

Cabe señalar que casi el 10% del costo total está vinculado a las pérdidas causadas por la mortalidad. Desafortunadamente, esto está en un escenario "ideal". Los brotes de PPA y diarrea epidémica porcina (DEP) significan que la pérdida puede ser mucho mayor que eso. En 2021 y 2022, los brotes afectaron principalmente a las pequeñas granjas, pero ahora también afectan a las granjas grandes. La mortalidad puede alcanzar el 100% debido al sacrificio. Debido a ese factor, se estima que el costo promedio de producción de los pequeños agricultores oscila entre 55.000 y 60.000 VND por kilo de carne de cerdo.

Figura 2: Desglose del coste de producción de un cerdo de peso vivo de 120 kg en Vietnam (mayo de 2023)

A principios de 2023, los precios de venta estaban por debajo del costo de producción y los productores estaban perdiendo dinero. El costo de producir un lechón fue de aproximadamente 1,1 millones de VND, mientras que los precios de los lechones fueron inferiores a 1 millón. De noviembre de 2022 a enero de 2023, los precios de los cerdos de engorde fueron de alrededor de 48.000 VND/ kg y de enero a marzo comenzaron a aumentar a alrededor de 51.000 VND, lo que permite una ganancia muy pequeña en un escenario de producción "ideal". Desde abril de 2023, los precios se han recuperado. A finales de junio, oscilan entre 60.000 y 63.000 VND por kg, dependiendo de la zona.

Las perspectivas para el resto del año son optimistas. Los expertos creen que los costos de alimentación disminuirán gradualmente en la segunda mitad de 2023 y que los productores de cerdos eficientes deberían poder generar algunos márgenes decentes este año. Anticipan que el precio promedio del cerdo vivo para 2023 alcanzará los 59.000 VND por kilo, gracias a una oferta reducida y un poder adquisitivo que está aumentando nuevamente, después de que la economía se reabriera.